Phát triển bền vững thị trường mua bán nợ doanh nghiệp tại Việt Nam: Góc nhìn từ Công ty TNHH mua bán nợ

Tóm tắt: Nợ đang là một mối quan tâm lớn của các doanh nghiệp (DN) Việt Nam. Nợ có thể giúp các doanh nghiệp (DN) kinh doanh tốt hơn, tuy nhiên nó cũng có thể khiến các DN gặp nhiều khó khăn về dòng tiền và khả năng thanh khoản. Trong khi đó, thị trường mua bán nợ ở Việt Nam mới đang ở giai đoạn đầu phát triển. Bài viết phân tích thực trạng nợ của các DN và thị trường mua bán nợ DN ở Việt Nam trên góc nhìn từ hoạt động kinh doanh của Công ty TNHH Mua bán nợ Việt Nam để có cái nhìn tổng quan về thị trường nợ và hoạt động mua bán nợ DN nhằm phát triển thị trường mua bán nợ DN ở Việt Nam.

Sustainable development of corporate debt market in Vietnam: A perspective from Vietnam Debt & Asset Trading Corporation

Abstract: Debt is a big concern of Vietnamese enterprises. Debt can help enterprises do business better, however it can also make them face many difficulties in controlling cash flow and liquidity. Meanwhile, the debt market in Vietnam is still in its early stage of development. The article analyzes current debt status of enterprises and debt market in Vietnam from the perspective of business activities of Vietnam Debt & Asset Trading Corporation to get an overview of debt market and its operations in order to develop debt market in Vietnam.

1. Thực trạng nợ của các DN ở Việt Nam

1.1. Quan điểm về nợ DN, nợ xấu và hoạt động mua bán nợ ở Việt Nam

Theo Hoàng Trần Hậu và Vũ Sỹ Cường (2015), trước hết nợ doanh nghiệp cũng là một khoản nợ, tức là một cam kết chưa được thanh toán. Doanh nghiệp phát sinh nợ phải trả khi (i) không trả cho một dịch vụ, hàng hóa hay tài sản đã được thỏa thuận trước; (ii) không trả các khoản bắt buộc theo luật quy định đầy đủ và kịp thời; (iii) đi vay tiền mặt của người cho vay hoặc phát hành trái phiếu doanh nghiệp và (iv) cam kết với ngân hàng sự bảo lãnh về khoản vay của người khác, khi người đi vay không trả tiền, ngân hàng sẽ truy đòi doanh nghiệp bảo lãnh.

Nợ doanh nghiệp: có đặc trưng đầy đủ của một khoản nợ nên phải đi kèm với nguyên tắc hoàn trả, đảm bảo khả năng thanh toán cả gốc và phần cả phần giá trị tăng thêm biểu hiện qua tiền lãi. Khi nguyên tắc này không được đáp ứng ở mức độ nhất định thì khoản nợ đó bị coi là nợ xấu. Tổng kết quan điểm về nợ xấu của một số tổ chức như Ngân hàng Thế giới, nhóm chuyên gia tư vấn Advisory Expert Group (AEG), Ủy ban Basel về Giám sát Ngân hàng (BCBS), Quỹ tiền tệ Quốc tế (IMF) cũng như Chuẩn mực kế toán quốc tế (IAS), Nguyễn Thu Hương (2016), đưa ra kết luận: “Nợ xấu là những khoản nợ quá hạn trả nợ trên 90 ngày và/hoặc được đánh giá là khó có khả năng thu hồi đầy đủ cả gốc và lãi”.

Khi nợ đã được coi là một loại hàng hóa, thì cùng với đó là hoạt động mua bán nợ. Theo Nghị định số 69/2016/NĐ-CP ngày 1/7/2016 quy định hoạt động được coi là mua bán nợ khi “bên Bán nợ chuyển giao một phần hoặc toàn bộ quyền đòi nợ và các quyền khác liên quan đến khoản nợ cho bên Mua nợ và bên Mua nợ trả tiền cho bên bán nợ”.

Như vậy có thể đưa ra kết luận về hoạt động mua bán nợ nói chung hay cụ thể là đối với các khoản “Nợ xấu”, thực chất là việc bên Bán nợ (chủ nợ ban đầu) chuyển “khoản nợ phải thu” của mình đối với bên Khách nợ sang cho bên Mua nợ và bên Mua nợ sẽ trở thành chủ nợ mới của bên Khách nợ.

1.2. Đặc điểm nợ của các DN tại Việt Nam

– Nợ được các DN sử dụng nhiều, đơn giản và tiềm ẩn nhiều rủi ro

Ở Việt Nam, với sự cạnh tranh gay gắt của thị trường thì hình thức mua bán chịu hàng hóa diễn ra ngày càng thường xuyên hơn. Theo thống kê với bộ dữ liệu của tác giả, các khoản phải thu khách hàng chiếm 18,68% tổng tài sản và khoản phải trả người bán chiếm 11,60% tổng tài sản. Tín dụng thương mại gần như thành quy luật chung của thị trường, người bán nhiều khi phải chấp nhận cho người mua thanh toán tiền hàng trả chậm như một hình thức khuyến mãi, cạnh tranh, thu hút người mua hàng. Do đó, các điều kiện mua hàng trả chậm tương đối đơn giản, dễ dàng và ít các điều khoản ràng buộc. Nó chủ yếu dựa trên mối quan hệ quen biết, bạn hàng, tin tưởng lẫn nhau bởi vì người Việt thường hay cả nể giúp đỡ nhau trong nhiều mối quan hệ. Tuy nhiên, đó chính là lý do làm cho nợ phát sinh nhiều rủi ro cho người bán, vì sẽ xảy ra những tình trạng quỵt nợ, nợ kéo dài giữa các DN.

– Chưa có những quy định cụ thể cho nợ

Tại Việt Nam, hình thức mua bán chịu hàng hóa đang dần trở nên quen thuộc với các DN. Trong số đó, có nhiều giao dịch chỉ được lập một văn bản thỏa thuận đơn giản về số tiền và thời gian thanh toán chậm. Do đó, chúng ít có giá trị pháp lý và khó giải quyết khi phát sinh tranh chấp hay khởi kiện.

Bên cạnh đó, cũng có nhiều giao dịch được lập hợp đồng bài bản với cơ sở pháp lý là giấy chứng nhận nợ hay còn gọi là thương phiếu. Liên quan đến thương phiếu, Việt Nam có hai văn bản pháp luật là “Pháp lệnh 17/1999/PL-UBTVQH10 Thương phiếu” và “Nghị định 32/2001/NĐ-CP hướng dẫn chi tiết thi hành Pháp lệnh Thương phiếu”. Tuy nhiên, các quy định pháp luật về thương phiếu có một số bất cập, nhiều quy định không phù hợp với thực tế và chưa xuất phát từ lợi ích của DN.

1.3. Nợ của các DN Việt Nam từ kết quả điều tra khảo sát

1.3.1. Dữ liệu khảo sát

Mẫu được chọn theo phương pháp ngẫu nhiên. Sau khi thu thập dữ liệu, tác giả loại ra những công ty có đặc thù không phù hợp với mục tiêu nghiên cứu. Cuối cùng, nhóm tác giả thu được bảng dữ liệu là báo cáo tài chính đã được kiểm toán của 326 công ty cổ phần phi tài chính niêm yết trên sở giao dịch HNX và HOSE, được cung cấp bởi Tổng cục Thống kê Việt Nam trong khoảng thời gian từ năm 2013-2017 với khoảng 1.630 quan sát.

Nợ của DN trên cơ sở khảo sát hoạt động tín dụng thương mại của DN gồm khoản phải thu khách hàng, phải trả nhà cung cấp và nợ ròng.

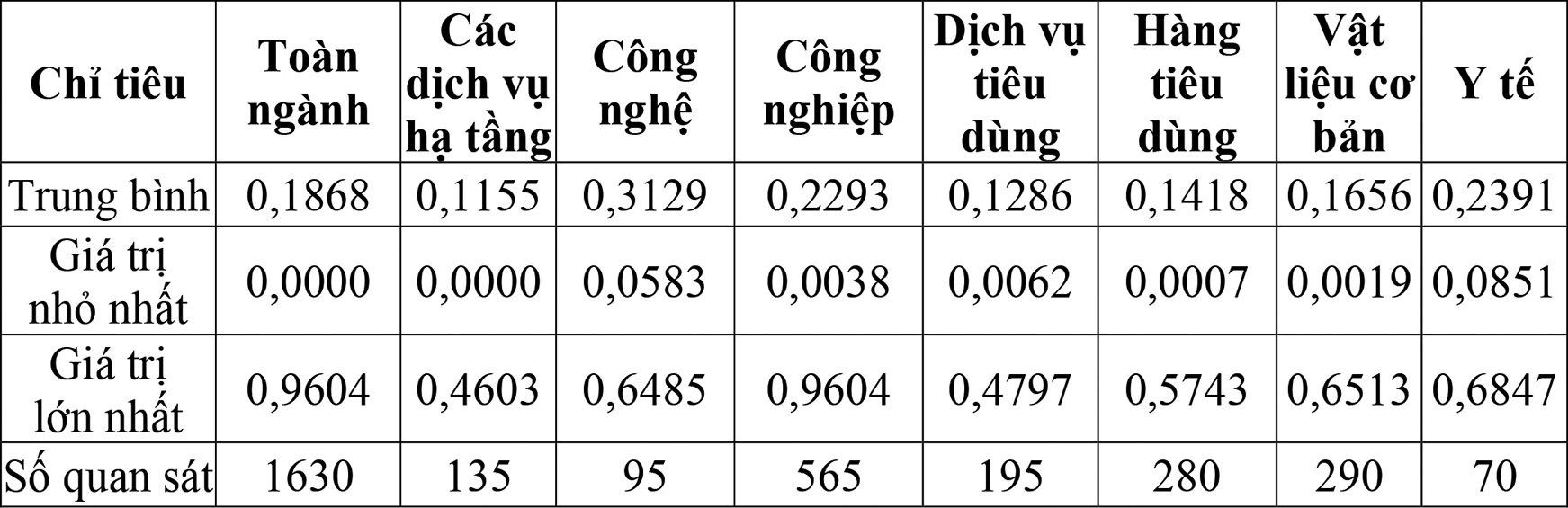

1.3.2. Khoản phải thu khách hàng

Tỷ lệ khoản phải thu khách hàng được xác định là tỷ lệ khoản phải thu khách hàng trên tổng tài sản của DN.

Bảng 1. Tỷ lệ khoản phải thu khách hàng của các DN

|

|

Nguồn: Tổng hợp số liệu khảo sát của nhóm tác giả |

Qua bảng 1 ta thấy tỷ lệ khoản phải thu khách hàng trên tổng tài sản của các DN Việt Nam đang chiếm một tỷ lệ không nhỏ là 18,68%. Tuy nhiên, nếu so với nghiên cứu của García-Teruel and Martínez-Solano (2010) thì tỷ lệ khoản phải thu trên tổng tài sản của Việt Nam còn thấp so các nước khác, ví dụ như tỷ lệ này ở Tây Ban Nha là 39,28%, ở Hy Lạp là 36,55%, ở Pháp là 35,55%,… và thấp nhất là Phần Lan với tỷ lệ là 19,18%. Trong đó, ngành công nghệ là ngành có giá trị trung bình tỷ lệ khoản phải thu lớn nhất, chiếm 31,29% tổng tài sản. Điều này cho thấy, trong nền kinh tế hiện đại, công nghệ là một ngành đặc thù có tốc độ tăng trưởng cao, mức độ cạnh tranh trong ngành lớn, do đó buộc các DN phải mở rộng chính sách nợ nhằm thu hút khách hàng và mở rộng thị trường. Trong khi đó, hai ngành sử dụng chính sách nợ ít nhất là ngành các dịch vụ hạ tầng và ngành dịch vụ tiêu dùng với tỷ lệ khoản phải thu trên tài sản tương ứng là 11,55% và 12,86%.

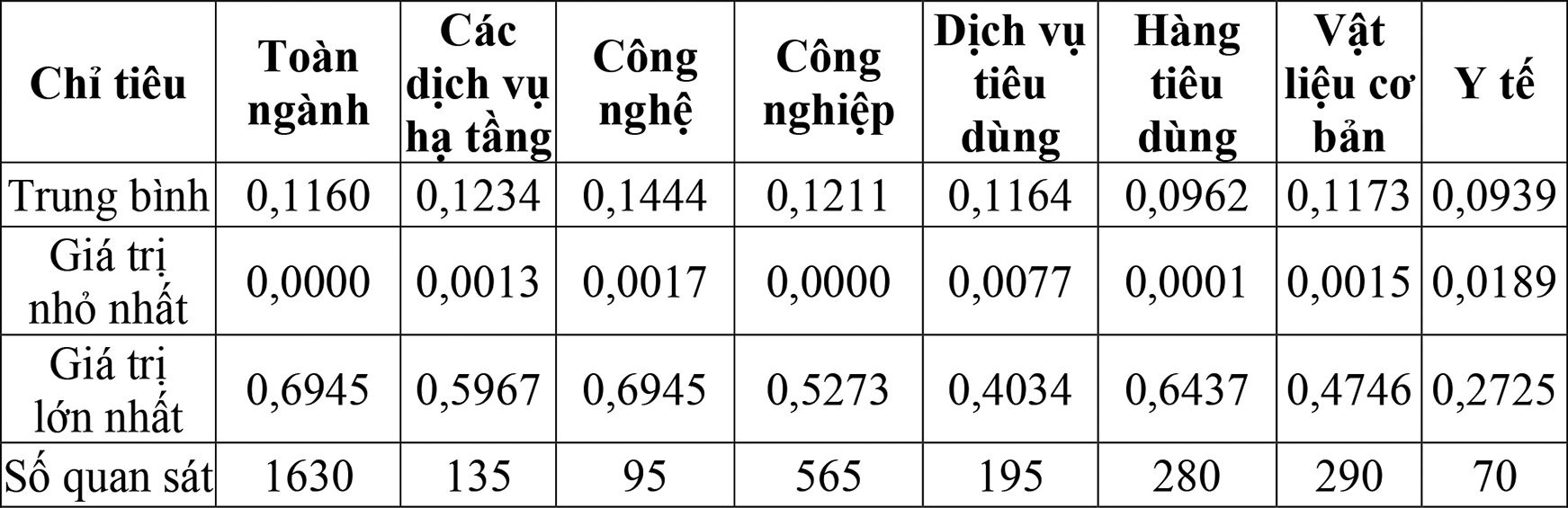

Khoản phải trả người bán được xác định là tỷ lệ khoản phải trả người bán trên tổng tài sản (hay tổng nguồn vốn) của DN.

Bảng 2. Tỷ lệ khoản phải trả người bán của các DN

|

|

Nguồn: Tổng hợp số liệu khảo sát của nhóm tác giả |

Trung bình khoản phải trả người bán toàn ngành chiếm 11,60% tổng nguồn vốn. Trong đó, ngành công nghệ là ngành có mức chiếm dụng vốn của nhà cung cấp lớn nhất, với tỷ lệ trung bình là 14,44% tổng nguồn vốn. Cá biệt trong ngành này có DN với tỷ lệ chiếm dụng vốn của nhà cung cấp lên tới 69,45% tổng nguồn vốn của DN. Đây cũng chính là ngành cấp nợ cho khách hàng nhiều nhất trong toàn ngành. Tuy nhiên, tỷ lệ chiếm dụng vốn của người bán ở các DN Việt Nam vẫn còn thấp hơn rất nhiều so với các nước khác trên thế giới. Ví dụ như trong nghiên cứu của García-Teruel and Martínez-Solano (2010) thì tỷ lệ này ở Pháp là 28,52%, Bỉ là 27,00%, Hy Lạp là 26,70%,… trong đó, ít nhất là ở Phần Lan nhưng vẫn còn lớn hơn ở Việt Nam với tỷ lệ 13,17%. Tuy nhiên, có những ngành như y tế và hàng tiêu dùng sử dụng rất ít nguồn vốn này với tỷ lệ lần lượt là 9,39% và 9,62% tổng nguồn vốn.

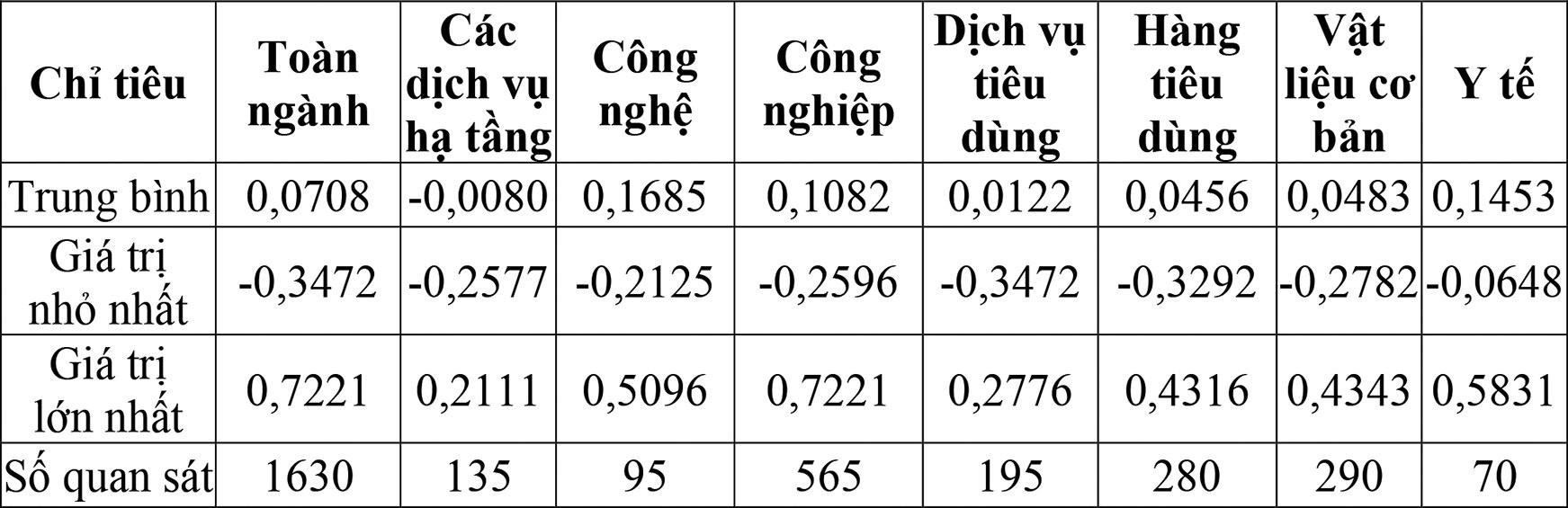

1.3.3. Nợ ròng

Nợ ròng được xác định là chênh lệch giữa khoản phải thu và khoản phải trả trên tổng tài sản. Như vậy, nếu nợ ròng dương chứng tỏ DN đang bị khách hàng chiếm dụng vốn và nếu nợ ròng âm chứng tỏ DN đang chiếm dụng vốn của nhà cung cấp.

Bảng 3. Tỷ lệ nợ ròng của các DN

|

|

Nguồn: Tổng hợp số liệu khảo sát của nhóm tác giả |

Nhìn chung ở Việt Nam, nợ ròng trong toàn ngành cũng như trong từng ngành đều dương, chứng tỏ hầu hết các DN đều cấp nợ cho khách hàng nhiều hơn là chiếm dụng vốn của người bán. Qua bảng 3 ta thấy nợ ròng trung bình toàn ngành là 7,08% tổng tài sản, có nghĩa là trong toàn ngành thì trung bình các DN đang cho khách hàng chiếm dụng vốn nhiều hơn là đi chiếm dụng vốn của nhà cung cấp. Riêng nhóm ngành các dịch vụ hạ tầng thì nợ ròng mang giá trị âm, tức là trung bình các DN trong ngành này chiếm dụng vốn của người bán nhiều hơn là cấp nợ cho khách hàng là 0,8% tổng tài sản. Nhưng với giá trị bé như vậy thì có thể thấy nhóm ngành các dịch vụ hạ tầng có tình hình công nợ phải thu và phải trả tương đối cân bằng nhất so với các nhóm ngành còn lại.

1.4. Đánh giá mức độ ảnh hưởng nợ của các DN

1.4.1. Vai trò của nợ đối với các DN tại Việt Nam

– Tăng nguồn vốn phục vụ cho hoạt động sản xuất kinh doanh

Nhờ có nợ, các DN có thể tận dụng được nguồn vốn nhàn rỗi để duy trì hoạt động sản xuất kinh doanh với thủ tục đơn giản và chi phí có thể thấp hơn so với đi vay ngân hàng, tùy thuộc vào mối quan hệ tín nhiệm giữa người bán và người mua. Như vậy, nợ giúp gia tăng nguồn vốn phục vụ cho hoạt động sản xuất kinh doanh của DN.

– Tiết kiệm chi phí sử dụng vốn và chi phí lưu thông tiền tệ

Thay vì phải đi vay ngân hàng với thủ tục phức tạp, thời gian giải ngân lâu và có thể phát sinh những chi phí trung gian liên quan đến việc vay vốn, thì DN có thể mua nguyên vật liệu, hàng hóa phục vụ cho hoạt động sản xuất kinh doanh với chi phí trả sau và mức chiết khấu theo thỏa thuận của hai bên mua bán. Như vậy, việc sử dụng nợ không chỉ có lợi cho DN sản xuất mà còn có lợi cho nền kinh tế vĩ mô vì Ngân hàng Nhà nước (NHNN) không phải cung ứng thêm tiền ra lưu thông, giúp cho các nhà hoạch định chính sách của NHNN thực hiện chính sách tiền tệ dễ dàng hơn.

– Đẩy nhanh tốc độ chu chuyển hàng hóa

Trong nền kinh tế thị trường, hiện tượng DN này thừa vốn nhưng DN khác lại thiếu vốn thường xuyên diễn ra. Nhờ có vay nợ làm cho hoạt động sản xuất kinh doanh được liên tục, không gián đoạn ngắt quãng khi DN bị thiếu tiền tạm thời, đồng thời nó giúp cho các DN khác tiêu thụ được hàng hóa. Điều này giúp nâng cao hiệu quả sản xuất kinh doanh của DN.

– Khuyến khích sản xuất kinh doanh

Theo mẫu nghiên cứu, các DN Việt Nam trung bình đang chiếm dụng vốn của nhà cung cấp khoảng 11,60% tổng vốn kinh doanh. Số vốn này có thể tạo động lực khuyến khích các DN sản xuất kinh doanh và tạo ra nhiều cơ hội kiếm lời. Hơn nữa, các DN còn có khả năng được hưởng một khoản lợi từ chiết khấu nếu thanh toán sớm theo thời gian quy định. Bên cạnh đó, DN cung ứng nợ cũng bán được hàng để tiếp tục chu kỳ sản xuất kinh doanh mới, giảm chi phí bảo quản lưu kho và tạo động lực sản xuất kinh doanh.

1.4.2. Ảnh hưởng của nợ

– Ảnh hưởng đối với DN có nợ tồn đọng

áp lực của một DN có nợ tồn đọng là vô cùng to lớn do các khoản nợ sẽ tạo ra những chi phí không mong đợi, sẽ ăn mòn dần vốn của DN và có khả năng dẫn đến nguy cơ phá sản.

– Ảnh hưởng đối với hoạt động của các tổ chức tín dụng

Nếu DN bị đối tác nợ nhiều thì sẽ có khả năng gia tăng nợ đối với các TCTD. Một tác động lớn đối với TCTD khi có nợ là làm giảm hiệu quả tín dụng và làm tăng chi phí cho TCTD. Nợ tăng cao có thể dẫn đến tình trạng thua lỗ và giảm lòng tin của người gửi tiền, ảnh hưởng nghiêm trọng đến uy tín của TCTD.

– Ảnh hưởng đối với nền kinh tế

Mối quan hệ giữa ngân hàng – khách hàng – nền kinh tế là hết sức chặt chẽ. Nợ phát sinh do khách hàng, DN sản xuất kinh doanh (SXKD) kém hiệu quả sẽ tác động đến toàn bộ nền kinh tế, ảnh hưởng đến sự tăng trưởng và phát triển nền kinh tế do vốn ứ đọng, SXKD đình trệ. Sự phá sản của DN, đặc biệt là hệ thống ngân hàng sẽ tạo ra một cú sốc lớn đối với cả nền kinh tế. Thất nghiệp, bất ổn về an ninh, mất nguồn thu từ thuế hay thiếu sản phẩm đều là các yếu tố làm giảm GDP, làm giảm sức cạnh tranh của nền kinh tế so với các nước khác.

2. Thực trạng phát triển thị trường mua bán nợ của các DN Việt Nam

2.1. Thực trạng cơ sở pháp lý và cơ sở hạ tầng

– Thực trạng cơ sở pháp lý

Thị trường mua bán nợ tại Việt Nam chỉ mới bao gồm thị trường mua bán các loại trái phiếu sau khi đã phát hành và thị trường mua bán các khoản nợ khác giữa các cá nhân, tổ chức trong nền kinh tế. Hiện nay, chưa có văn bản pháp luật quy định về hoạt động mua bán các sản phẩm phức tạp hơn của thị trường mua bán nợ như các công cụ phái sinh tín dụng và chứng khoán hoá. Trên thực tế, các loại hàng hoá này cũng chưa xuất hiện trên thị trường mua bán nợ tại Việt Nam.

– Thực trạng cơ sở hạ tầng

Việt Nam chưa xây dựng được khung pháp lý đủ mạnh có tính răn đe trong việc yêu cầu các DN minh bạch trong cung cấp thông tin và cũng chưa có khung pháp lý trong việc bảo vệ nhà đầu tư.

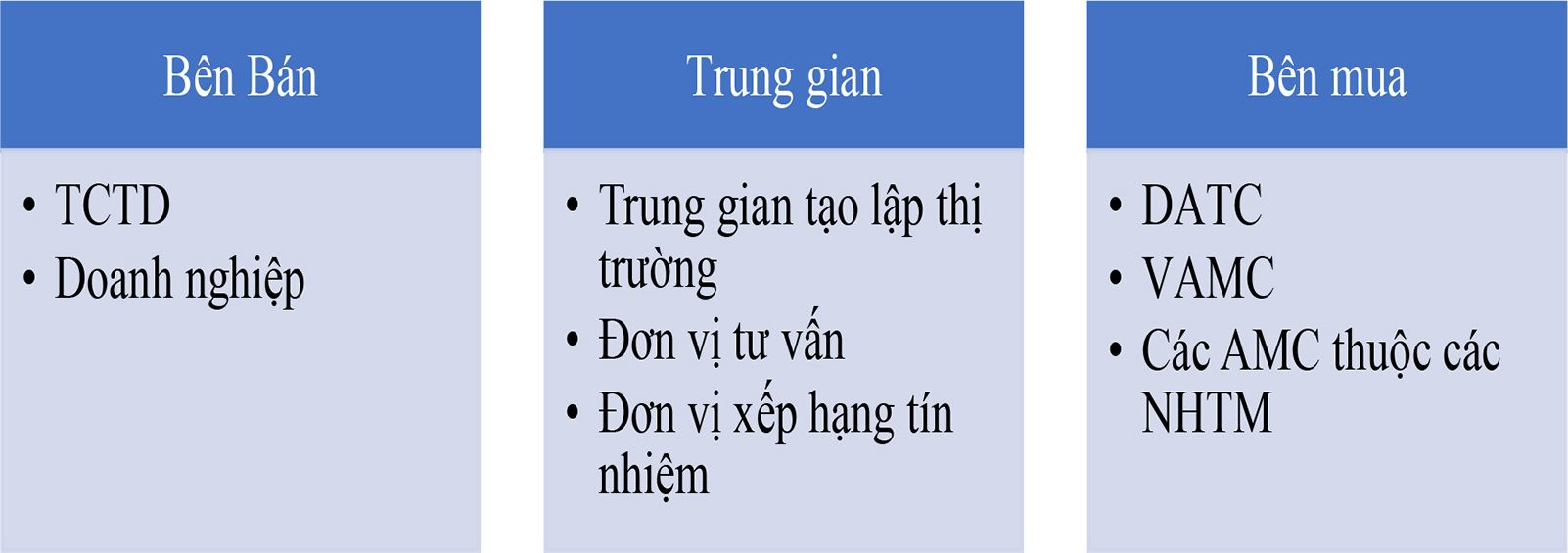

2.2. Thực trạng cấu trúc thị trường mua bán nợ

Hình 1. Chủ thể tham gia thị trường mua bán nợ ở Việt Nam

|

|

|

– Hàng hóa trên thị trường mua bán nợ: Bao gồm trái phiếu chính phủ và trái phiếu DN.

– Hình thức mua bán nợ: Bao gồm mua bán nợ thông qua đấu giá, mua bán nợ bằng cách thương lượng, đàm phán, mua bán nợ bằng trái phiếu đặc biệt, mua bán nợ theo giá trị thị trường, mua bán nợ theo chỉ định của cấp có thẩm quyền và mua bán nợ thông qua hoạt động mua bán sáp nhập (M&A).

2.3. Thực trạng các tổ chức hỗ trợ

– Bên môi giới, tư vấn và cung cấp dịch vụ sàn giao dịch nợ

Theo Nghị định 69/2016/NĐ-CP về điều kiện kinh doanh dịch vụ mua bán nợ, ngoài bên mua nợ và bên bán nợ, hoạt động kinh doanh dịch vụ mua bán nợ còn có các bên liên quan sau: bên môi giới, bên tư vấn mua bán nợ và bên cung cấp dịch vụ sàn giao dịch nợ.

– Các tổ chức xếp hạng tín nhiệm và thẩm định giá

Nghị định số 88/2014/NĐ-CP quy định về dịch vụ xếp hạng tín nhiệm. Hơn nữa, theo Quyết định 517/QĐ-TTg ban hành ngày 17/4/2015 phê duyệt quy hoạch phát triển dịch vụ xếp hạng tín nhiệm đến năm 2020 và tầm nhìn đến năm 2030 của Thủ tướng Chính phủ, việc phát hành trái phiếu DN sẽ phải qua xếp hạng tín nhiệm kể từ năm 2020. Ngoài ra, Chính phủ đã ban hành Nghị định số 101/2005/NĐ-CP về thẩm định giá và Bộ Tài chính đã ban hành được bộ 12 tiêu chuẩn thẩm định giá.

Tuy nhiên, theo thống kê của ADB (2016), Việt Nam chưa có các tổ chức xếp hạng tín nhiệm và định giá có uy tín. Điều này gây khó khăn trong việc định giá các khoản nợ và nợ xấu trong quá trình mua bán nợ, cũng làm hạn chế sự phát triển của thị trường trái phiếu DN do chưa có các “điểm chuẩn” (benchmark) nhất định để nhà đầu tư và DN phát hành trái phiếu xác định mức giá trái phiếu phù hợp.

2.4. Thực trạng các tổ chức quản lý, giám sát thị trường mua bán nợ của các TCTD ở Việt Nam

– Trách nhiệm của Bộ Tài chính

+ Chịu trách nhiệm trước Chính phủ về quản lý nhà nước đối với DN kinh doanh dịch vụ mua bán nợ.

+ Thực hiện quản lý, kiểm tra, thanh tra, giám sát theo thẩm quyền hoạt động kinh doanh dịch vụ mua bán nợ.

– Trách nhiệm của ủy ban nhân dân tỉnh, thành phố trực thuộc trung ương

+ Thực hiện kiểm tra, thanh tra việc chấp hành quy định của pháp luật về hoạt động kinh doanh dịch vụ mua bán nợ trên địa bàn tỉnh, thành phố và xử lý vi phạm theo thẩm quyền đối với những hành vi vi phạm hoạt động kinh doanh dịch vụ mua bán nợ.

+ Báo cáo Bộ Tài chính về tình hình kinh doanh dịch vụ mua bán nợ trên địa bàn tỉnh, thành phố theo định kỳ, đột xuất.

– Trách nhiệm của cơ quan đăng ký kinh doanh

+ Tiếp nhận, xử lý hồ sơ đăng ký DN, đăng ký thay đổi nội dung Giấy chứng nhận đăng ký DN đối với hoạt động kinh doanh dịch vụ mua bán nợ.

+ Báo cáo ủy ban nhân dân tỉnh, thành phố trực thuộc trung ương về tình hình cấp, bổ sung Giấy chứng nhận đăng ký kinh doanh đối với hoạt động kinh doanh dịch vụ mua bán nợ theo định kỳ, đột xuất.

– Trách nhiệm của Ngân hàng Nhà nước

Phối hợp với Bộ Tài chính thực hiện kiểm tra, thanh tra, giám sát theo thẩm quyền hoạt động kinh doanh dịch vụ mua bán nợ theo quy định của Nghị định 69/2016 đối với công ty quản lý nợ và khai thác tài sản trực thuộc ngân hàng thương mại.

3. Đánh giá chung về phát triển bền vững thị trường mua bán nợ DN ở Việt Nam

Khi nợ được coi là một loại hàng hóa và hoạt động mua bán nợ đã được đề cập tới trong các văn bản luật chính thức thì khái niệm “thị trường mua bán nợ” hoặc “thị trường mua bán nợ xấu” vẫn chưa được các văn bản luật của Việt Nam đề cập tới. Theo Nguyễn Thu Hương (2016), “Thị trường mua bán nợ xấu là nơi mua bán các khoản nợ xấu, hàng hóa giao dịch trên thị trường mua bán nợ xấu là các khoản nợ xấu dưới dạng tài sản nợ hoặc các khoản nợ xấu được chứng khoán hóa”.

PGS.TS Đào Văn Hùng từng nhận định ở Việt Nam hiện nay, thị trường nợ của doanh nghiệp vẫn chủ yếu là thị trường sơ cấp, tức là các khoản nợ đi từ Chủ nợ ban đầu tới tay các công ty mua nợ, đặc biệt là Công ty TNHH Mua bán nợ Việt Nam (DATC) mà chưa có nhiều sự mua đi bán lại tại thị trường thứ cấp do sự hạn chế về đối tượng tham gia, sự phát triển của thị trường, các tổ chức định giá uy tín.

Phương thức mua bán nợ của DATC

Theo quy định hiện hành của Bộ Tài chính về việc hướng dẫn trình tự, thủ tục và xử lý tài chính đối với hoạt động mua, bán, bàn giao, tiếp nhận, xử lý nợ và tài sản tồn đọng của doanh nghiệp theo Quyết định số 39/2004/TT-BTC quy định các bên tham gia mua bán nợ được lựa chọn một trong 2 phương thức sau: mua bán nợ theo thỏa thuận và mua bán nợ theo chỉ định của Thủ tướng Chính phủ. Thực tế, phương thức mua nợ theo chỉ định của Thủ tướng Chính phủ chỉ áp dụng cho DATC, giá cả mua bán sẽ do các cơ quan quản lý Nhà nước liên quan xem xét, xây dựng, thẩm định và trình Thủ tướng Chính phủ quyết định. Như vậy, cho đến thời điểm hiện tại, việc sử dụng giá cả thị trường trong mua bán nợ thông qua phương thức thỏa thuận, đấu giá vẫn chưa có các quy định cụ thể. Đối với một thị trường hàng hóa, cần sự phong phú và đa dạng trong mua bán và trao đổi hàng hóa thì mua bán, trao đổi bằng một hình thức là quá đơn giản và sẽ hạn chế sự phát triển của thị trường.

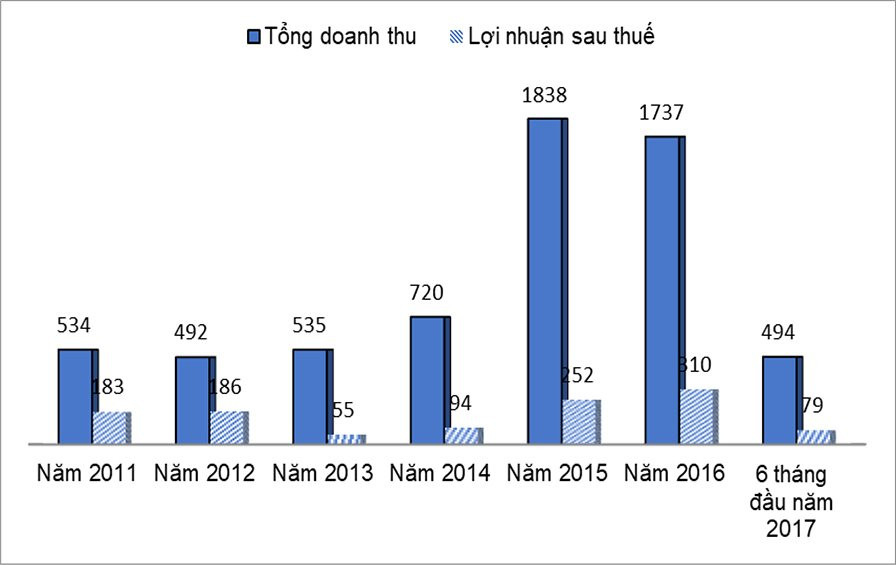

Biểu đồ 1. Tổng hợp kết quả kinh doanh của DATC giai đoạn 2011- đầu 2017

Đvt: tỷ đồng

|

|

|

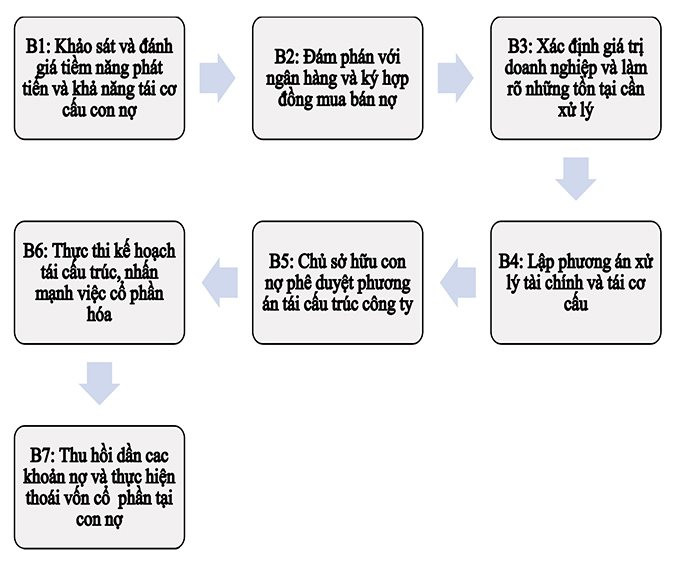

Quan điểm của DATC về tái cấu trúc thông qua mua bán nợ

Một trong những phương thức xử lý nợ xấu của DATC đó chính là tái cấu trúc toàn diện bao gồm 3 lĩnh vực để lập ra một kế hoạch kinh doanh tổng thế: (i) tái cấu trúc tài chính, (ii) tái cấu trúc hoạt động và (iii) tái cấu trúc quản trị và điều hành. Theo DATC: “tái cơ cấu DN khách nợ thông qua hoạt động mua bán nợ là việc DATC mua nợ từ các chủ nợ của DN, sau đó giúp DN xử lý các tồn tại yếu kém trong hoạt động sản xuất kinh doanh, làm cho DN có điều kiện để hoạt động và phát triển có hiệu quả, từ đó tạo nguồn trả nợ cho các chủ nợ”.

Hiện nay, hoạt động trọng tâm của DATC vẫn là mua bán nợ và tài sản tồn đọng của các doanh nghiệp nhà nước (bao gồm cả tài sản và quyền sử dụng đất làm tài sản đảm bảo cho khoản nợ) thông qua các hình thức được quy định như: thỏa thuận trực tiếp, đấu giá hoặc theo chỉ định của các cấp liên quan. Sau quá trình mua nợ, là quá trình tiếp nhận và xử lý các khoản nợ và tài sản đã loại trừ không tính vào giá trị DN khi xem xét giá trị DN để tiến hành cổ phần hóa.

Các hình thức để xử lý bao gồm: tổ chức đòi nợ trực tiếp hoặc thông qua các tổ chức tài chính trung gian; hoặc tiến hành bán nợ và tài sản tồn đọng bằng các hình thức thỏa thuận, đấu thầu, đấu giá; sử dụng nợ đã mua để góp vốn cổ phần, góp vốn liên doanh. Hoán đổi nợ thành vốn cổ phần để đảm bảo quyền sở hữu của Nhà nước và giảm đòn bẩy nợ của các doanh nghiệp, ngoài ra còn tạo niềm tin cho các nhà đầu tư khi góp vốn vào DN.

Hình 1. Quy trình tái cấu trúc thông qua mua bán nợ của DATC

|

|

|

Xử lý nợ xấu DN thông qua tái cấu trúc của DATC là một quy trình phức tạp đòi hỏi sự tương tác ít nhất 3 bên DATC (bên Mua nợ), bên Chủ nợ và bên Khách nợ (công ty con nợ). Khi ấy, DATC cùng một lúc đóng 2 vai trò vừa là Chủ nợ mới của bên Khách nợ, vừa là cổ đông tiềm năng của DN đó. Hiện nay, DATC đã xây dựng bài bản, chi tiết quy trình tái cấu trúc thông qua mua bán nợ.

Tài liệu tham khảo:

– ADB (2016), Báo cáo thường niên, ADB.

– Bộ Tài chính (2004), Thông tư 39/2004/TT-BTC của về việc hướng dẫn trình tự, thủ tục và xử lý tài chính đối với hoạt động mua, bán, bàn giao, tiếp nhận, xử lý nợ và tài sản tồn đọng của DN, ban hành ngày 11tháng 5 năm 2004.

– Chính phủ (2001), Nghị định số 32/2001/NĐ-CP Hướng dẫn chi tiết thi hành pháp lệnh thương phiếu, ban hành ngày 5 tháng 7 năm 2001.

– Chính phủ (2005), Nghị định số 101/2005/NĐ-CP về thẩm định giá, ban hành ngày 03 tháng 8 năm 2005

– Chính phủ (2014), Nghị định số 88/2014/NĐ-CP quy định về dịch vụ xếp hạng tín nhiệm, ngày 26 tháng 09 năm 2014

– Chính phủ (2016), Nghị định số 69/2016/NĐ-CP về điều kiện kinh doanh dịch vụ mua bán nợ, ban hành ngày 1 tháng 7 năm 2016.

– García-Teruel, P. J. and Martínez-Solano, P. (2010), ‘Determinants of trade credit: A comparative study of European SMEs’, International Small Business Journal, số 28(3), tr. 215–233.

– Hoàng Trần Hậu và Vũ Sỹ Cường (2015), “Chuyên đề 24: Thị trường mua bán nợ– thực trạng và triển vọng phát triển ở Việt Nam”, truy cập ngày 7/12/2017, http://www.daotaomof.vn/bvct/chi-tiet/369/chuyen-de-24-thi-truong-mua-ban-no-thuc-trang-va-trien-vong-phat-trien-o-viet-nam.html.

– Nguyễn Thu Hương (2016), Luận án Tiến sĩ kinh tế Học viện Tài chính, “Phát triển thị trường mua bán nợ xấu tại Việt Nam”.

– Thời báo Tài chính Việt Nam (2017), Chứng khoán hóa nợ xấu để phát triển thị trường mua bán nợ, truy cập ngày 13 tháng 12 năm 2019, từ http://thoibaotaichinhvietnam.vn/pages/tien-te-bao-hiem/2017-11-29/chung-khoan-hoa-no-xau-de-phat-trien-thi-truong-mua-ban-no-50963.aspx

– Thủ tướng Chính phủ, Quyết định 517/QĐ-TTg phê duyệt quy hoạch phát triển dịch vụ xếp hạng tín nhiệm đến 2020 và tầm nhìn đến 2030, ban hành ngày 17 tháng 04 năm 2015.

– Ủy ban thường vụ quốc hội (1999), Pháp lệnh số 17/1999/PL-UBTVQH10 về thương phiếu, ban hành ngày 24 tháng 12 năm 1999.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 16/2020

(Theo Thị trường tài chính tiền tệ)